반도체업체들이 갑작스레 불거진 ‘담합 의혹’으로 속앓이를 하고 있습니다. 지난 4월 미국 대형 로펌인 하겐스버먼이 삼성전자와 SK하이닉스, 미국 마이크론 등 반도체 3사를 대상으로 캘리포니아 북부 지방법원에 D램 가격 담합 혐의로 집단소송을 제기한 데 이어, 이번엔 중국 정부가 이 3개사를 상대로 반독점 위반 조사에 착수했기 때문입니다. 소위 ‘G2’로 불리는 미국과 중국은 반도체업체들이 짬짜미 해서 시장에 D램 공급을 제한하고 가격을 끌어올리는 식으로 부당한 이익을 취했다고 주장합니다. 과연 이들의 주장은 타당한 것일까요?

D램 값의 이유 있는 상승곡선

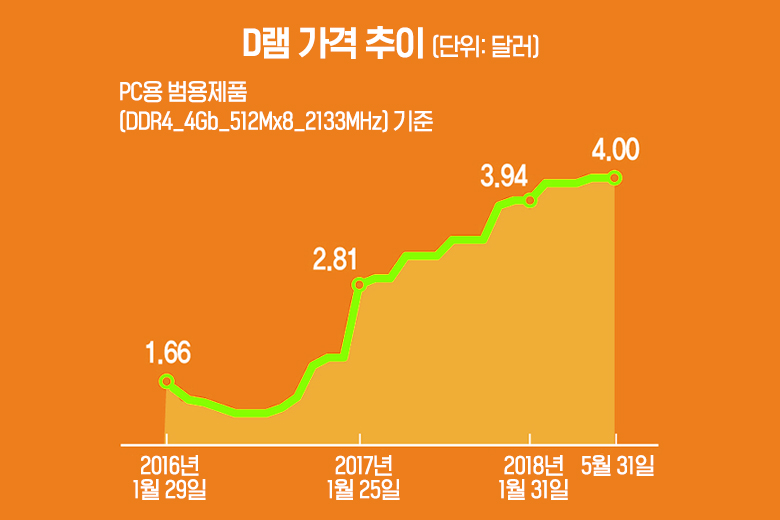

D램 가격이 지난 1년여간 두 배 가량 뛴 것은 사실입니다. 시장조사기관인 D램익스체인지에 따르면 2016년 말 평균 1.94달러였던 PC용 D램 범용 제품(DDR4 4Gb)의 고정거래가격은 지난 5월 평균 3.94달러로 올랐습니다. 같은 기간 낸드플래시 가격도 30%가량 상승했습니다.

가격은 수요와 공급이 만나는 지점에서 결정됩니다. 즉 가격이 올라갔다는 것은 수요가 많거나 공급이 적거나, 또는 두 현상이 동시에 발생했다는 얘깁니다. 반도체업체들의 담합을 주장하는 이들은 ‘공급’ 측면을 문제삼고 있습니다.

마이크론은 몰라도, 최소한 ‘국내 빅2’ 업체는 이런 지적이 상당히 섭섭할 것 같습니다. 분기보고서를 보면, 두 회사의 지난해 공장 가동률은 100%였기 때문입니다. 1년 365일 공장을 ‘풀가동’해서 시장에 물건을 댔는데, 공급량 조절로 부당 이익을 취했다는 의혹을 받으니 억울할 법도 합니다.

물론 공장가동률이 100%라 해도 트집 잡을 건 있습니다. 수요가 늘어나는데도 공장을 더 짓지 않아 공급 부족을 야기했다는 지적이 그런 건데요. 하지만 반도체 생산라인 증설이라는 것이 생각처럼 간단치 않습니다. 잘못된 판단 하나에 시장에서 밀려날 수 있다는 것을 보여준 곳이 바로 반도체 시장이기 때문입니다.

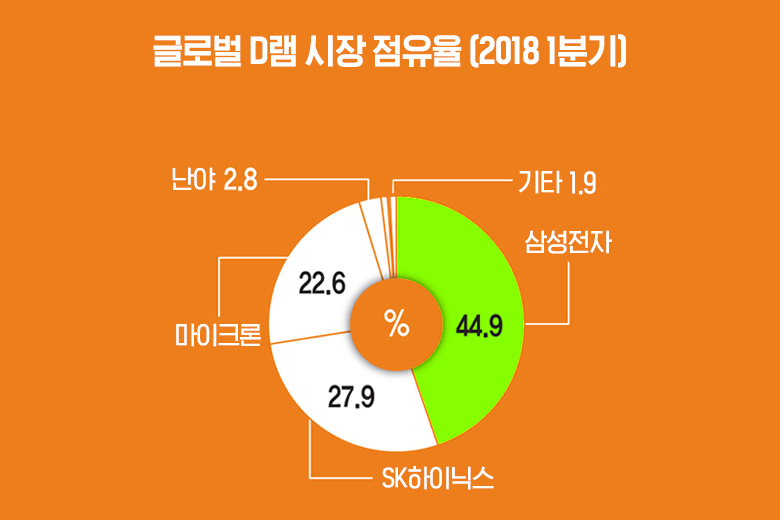

미래에 수요가 늘어날 것이라는 기대만으로, 또는 현재의 수요만 보고 수 조원의 돈을 쏟아부어 생산라인을 늘렸다간 낭패를 보기 십상입니다. 현재 D램 시장의 90% 이상을 점유한 삼성전자, SK하이닉스, 마이크론 등 3사는 공급 과잉으로 인해 지독한 출혈 경쟁을 해야만 했던 ‘치킨게임’의 기억이 생생합니다. 독일 키몬다, 일본 엘피다 등이 메모리 시장에서 물러나기도 했습니다.

그렇다고 이들 업체가 투자를 등한시했던 것도 아닙니다. 삼성전자와 SK하이닉스는 지난해 반도체 시설투자에 각각 27조 3000억 원, 10조 3000억 원이라는 큰돈을 투자했습니다. 지난해 삼성전자 반도체부문과 SK하이닉스의 영업이익이 35조 2000억 원, 13조 7200억 원이었던 걸 감안하면 번 돈의 대부분을 반도체 시설에 재투자한 셈입니다.

SK하이닉스는 올해도 사상 최대 투자 기조를 이어간다고 밝혔는데요. 업계에선 ‘오너 경영자’인 최태원 SK그룹 회장의 결단 없이는 불가능한 과감한 투자라고 말합니다. 반도체업체들이 인위적으로, 내지는 담합으로 공급량을 조절한다는 주장이 설득력이 떨어져 보이지 않나요?

D램 값 폭등의 진실은 ‘수요’에 있다

지난 1년여에 걸친 D램 가격 상승의 주체는 공급이 아니라, ‘수요’ 쪽에서 찾는 것이 합당합니다. 공급을 꾸준히 늘리는 데도 수요가 이보다 더 빠르게, 폭발적으로 증가하면서 생긴 가격 급등이라는 겁니다.

D램익스체인지가 발표한 D램 수급 충족률 자료를 보면, 지난 2016년 10월 이후 이 수치는 대체로 마이너스(-)에 수렴하고 있습니다. 수요 대비 공급 과잉(공급-수요) 비율을 나타내는 수급 충족률은 0보다 작으면 수요가 공급을 초과했다는 의미입니다.

통상적으로 D램은 상반기 공급 과잉, 하반기 수요 과잉 양상을 보이는데, 지난해엔 이례적으로 상반기에도 공급이 턱없이 부족했습니다. 암호화폐 채굴기 수요 급증으로 그래픽 D램 제품은 품귀 현상을 빚었고, 모바일과 PC 등에 쓰이는 D램 제품들도 불티나게 팔렸습니다.

▲ 기업 IT 서비스 운용에 필수 요소인 데이터센터

서버용 D램은 ‘사재기 현상’까지 나타났었는데요. 인공지능(AI)이 대세로 자리잡으면서 데이터 양이 급증하자, 너도나도 예상했던 것 이상의 D램이 필요해진 겁니다. 오죽하면 콧대 높은 구글, 아마존, 페이스북 등이 삼성전자, SK하이닉스 공장을 드나들며 물량확보 경쟁을 벌였을까요. 이들에게 D램 가격은 중요치 않았습니다. D램 구매는 ‘비용’이 아닌 ‘투자’였으니까요.

업계의 한 관계자는 “치열하게 기술 경쟁을 펼치는 메모리반도체 업체들이 담합을 한다는 것은 있을 수 없는 일”이라며 “수요와 공급이 빡빡하게 돌아가 가격 오른 것을 두고 담합이라는 프레임을 씌우는 것은 너무하지 않느냐”라고 목소리를 높였습니다.

반도체업체들은 떳떳합니다. 하지만 과거에도 높은 영업이익률이 빌미가 돼 가격 담합 혐의를 받고, 벌금까지 물었던 기억이 있어 긴장의 끈을 놓치는 못합니다. 당시 반도체업체들의 영업이익률이 40%를 넘어 눈총을 받았는데, 지난해 삼성전자, SK하이닉스가 기록한 영업이익률은 50%가 넘습니다. 업계 관계자는 “장치산업인 반도체 특성상 영업이익이 많더라도 대부분 설비 확충 등에 재투자되고 있다는 점을 감안해야 한다”고 강조합니다.

결국 D램 가격이 안정세를 찾으려면 메이저 3사는 물론, 후발 주자들도 공급을 늘려야 비로소 해결될 수 있어 보입니다. 시장에서는 연말쯤에는 수급이 균형을 이룰 것으로 기대합니다. 그때가 되면 D램 플레이어를 보는 시각도 바뀔까요? 아무쪼록 우리 기업들이 ‘억지 프레임’에 갇혀 피해를 보는 일은 없었으면 합니다.

※ 본 칼럼은 반도체/ICT에 관한 인사이트를 제공하는 외부 전문가 칼럼으로, SK하이닉스의 공식 입장과는 다를 수 있습니다.