낸드플래시로 만드는 솔리드스테이트드라이브(SSD)가 하드디스크를 제치고 저장장치의 대세가 되고 있습니다. 이런 SSD의 경쟁력은 낸드플래시 자체의 성능에도 기반하지만, 낸드와 함께 SSD를 이루는 컨트롤러 기술에 많은 부분을 의존하고 있지요. 컨트롤러는 낸드플래시 메모리를 활용한 각종 저장용 장치에 설치돼 두뇌 역할을 하는 시스템 반도체를 말합니다. 자료 처리 순서 등을 정하기 때문에 낸드의 안정성과 속도 향상 등에 중요한 역할을 하지요. 오늘은 컨트롤러에 대해서 좀 더 자세히 알아보는 시간을 갖도록 하겠습니다.

SSD의 핵심이 되는 컨트롤러 기술

2011년 7월 유튜브에는 ‘맥북에어라고 속도가 다 똑같지는 않아요(Some MacBook Airs Have Slower SSDs Than Others)’란 제목의 동영상이 올라왔습니다. 이 영상은 똑같은 맥북에어 2대를 놓고 속도 차가 있음을 보여줬는데요. 빠른 제품은 쓰기와 읽기 속도는 각각 초당 250메가바이트(MB)와 265MB였지만 느린 제품은 각각 155MB와 210MB에 그쳤습니다.

원인은 하드디스크드라이브(HDD)를 대체하는 솔리드스테이트드라이브(SSD) 였습니다. 이 유튜브 동영상을 올린 맥북에어 사용자가 제품 분해를 통해 각각 다른 회사의 SSD를 사용하고 있다고 밝힌 것이지요.

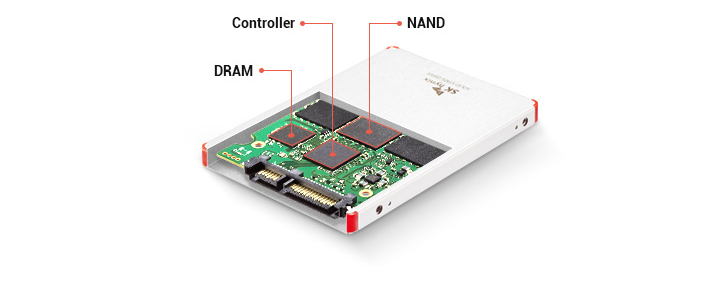

왜 회사마다 제품의 속도가 달랐을까요? 그 답은 바로 ‘컨트롤러 기술의 차이’입니다. SSD는 낸드플래시로 만드는 저장장치지만 단순히 낸드플래시를 조립한 제품이 아니라 컨트롤러라는 일종의 시스템반도체를 붙여 만들기 때문인데요. 이런 컨트롤러는 자료처리순서를 정하는 등 SSD의 두뇌 역할을 합니다.

이 컨트롤러를 만드는 기술에서 차이가 난 것이지요. 좀 더 쉽게 설명해보도록 할까요? 낸드가 책을 꽂아놓는 서재라면 컨트롤러는 어떤 책을 언제 어디에 넣고 끄집어낼지를 결정하는 사서 같은 역할을 합니다. 또 에러•불량섹터를 막아줘 제품 수명을 연장해주고, 셀 간 간섭현상을 줄이는 신호처리 등도 맡습니다. 컨트롤러는 SSD뿐만 아니라 스마트폰이나 디지털카메라, 메모리카드 등에 장착되는 임베디드멀티미디어카드(eMMC) 등 낸드플래시 메모리로 만드는 솔루션들에 모두 탑재됩니다.

스마트폰 확산 후 일어난 반도체 업계의 변화

과거 낸드플래시는 단품 위주로 팔려 USB, 메모리카드 등에 쓰였습니다. 시장 가격은 수요에 따라 출렁였습니다. 하지만 스마트폰 확산 이후 SSD, eMMC 등 컨트롤러를 탑재한 고부가가치 솔루션 제품이 시장을 이끌고 있습니다. 업계 관계자는 “지난 몇 년간 스마트폰, 태블릿PC 등 모바일기기와 클라우드 확산으로 낸드플래시 시장이 급변해왔다”며 “과거엔 USB 메모리카드 등에 사용되는 단품 중심이었는데 최근엔 컨트롤러를 탑재한 고부가가치 솔루션 제품이 시장을 주도하고 있다”고 설명했습니다.

반도체 업계 입장에서도 솔루션 제품 확대가 유리합니다. 컨트롤러가 없는 낸드플래시 단품을 팔기보다 솔루션 제품을 파는 게 부가가치가 높으며, SSD 등을 만들어 장기 공급 형태로 공급하는 게 수요도 안정적이라는 이유에서이지요.

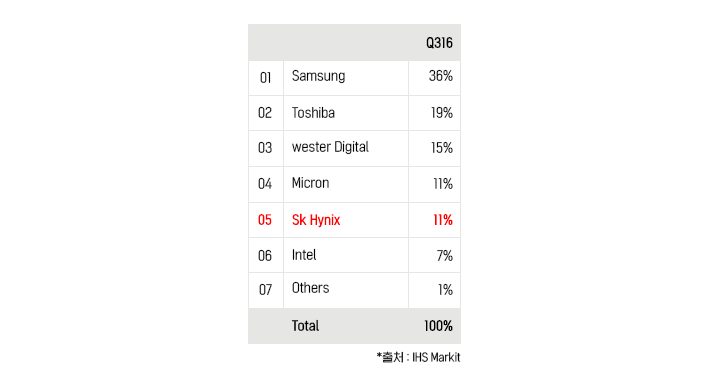

▲ 낸드 플래시 시장 점유율

SSD가 부상하기 전인 2010년까진 마벨 샌드포스 어노비트 인디링스 등 전문 팹리스(팹이 없는 시스템반도체 설계회사)들이 컨트롤러를 만들어 반도체 회사나 저장장치 회사에 납품했습니다. 그러나 SSD 수요가 급팽창하면서 ‘게임의 법칙’이 달라졌습니다.

시장조사업체 IHS에 따르면 전 세계 SSD 시장 규모는 지난해 141억1,200만달러(약 17조원)에서 연평균 6% 성장해 2020년 188억6,500만달러(약 22조원)를 기록할 것으로 전망되는데요. 이처럼 급성장하는 시장에서 컨트롤러 기술이 경쟁력을 좌우하는 요소로 부상하면서 씨게이트 샌디스크 등 기존에 저장장치를 만들던 업체뿐 아니라 메모리업계 강자인 SK하이닉스, 삼성전자, 인텔, 도시바, 마이크론 등 업계는 기술 확보 전쟁을 벌이기 시작했습니다. 낸드플래시의 성능은 대체로 비슷하기 때문입니다.

2011년 3월 미국의 저장장치 업체인 OCZ가 한국 인디링스를 인수했고, LSI는 업계 2위권이던 샌드포스를 사들였습니다. 미국 마이크론도 2011년 스토리지제네틱스를 사들였습니다. 이 전쟁에 불을 붙인 건 다름아닌 애플입니다. 애플은 그해 12월 이스라엘 아노비트를 인수했습니다.

이노비트는 아이폰과 아이패드, 맥북에어 등에 쓰이는 컨트롤러를 주로 만들던 회사인데요. 2006년 설립된 이 회사를 인수하기 위해 애플이 쓴 돈은 무려 5억달러에 달해 많은 이들을 놀라게 했습니다.

컨트롤러 기술 확보를 위한 IT업체의 흐름

샌드포스와 아노비트가 팔리자, 업계에선 “자체 개발하지 않으면 컨트롤러를 쓸 수 없겠다”는 우려가 나왔습니다. 아노비트와 협력해 플래시카드 등을 만들어온 SK하이닉스는 매물을 찾아나섰고, 2012년 6월 업계 4위권이던 미국 LAMD사를 2,870억원에 인수했습니다. 또 플래시 솔루션 디자인 센터를 만들고, 2013년 대만 이노스터의 eMMC 컨트롤러사업부를 인수하는 등 대규모 투자를 했습니다.

▲ SSD 업계의 인수전

컨트롤러 업체의 씨가 마르자 도시바는 2013년 말 파산해 매물로 나온 OCZ를 인수하면서 자연스럽게 컨트롤러 기술을 확보했습니다. HDD의 강자 씨게이트는 지난 2014년 LSI로부터 플래시사업부(옛 샌드포스)를 다시 사들였지요. 삼성전자는 2000년대 초부터 자체 컨트롤러 기술에 투자해 현재 1,000명이 넘는 인력이 컨트롤러만 개발하고 있을 정도입니다.

이들은 컨트롤러뿐 아니라 펌웨어 업체들도 사들이고 있습니다. 펌웨어는 컨트롤러에 내장되는 소프트웨어를 말하는데요. 2012년 12월 삼성전자가 인수했던 미국 엔벨로, 최근 SK하이닉스가 사들인 벨라루스의 소프텍 등이 대표적입니다.

이 모두 컨트롤러 관련 기술 확보를 위한 인수•합병(M&A) 사례입니다. SK하이닉스는 작년부터 씨게이트와 SSD 관련 합작사 설립을 협의중인데요. 합작 목적 중의 하나도 씨게이트가 보유한 컨트롤러와 펌웨어 관련 기술 확보인 것으로 알려지고 있습니다.

국내 반도체 업계는 그동안 D램에 이어 낸드플래시 시장을 이끌어왔습니다. 이들 업계가 관련 컨트롤러와 펌웨어 기술까지 세계 최고 수준으로 높여 급성장하는 미래가 기대되는 이유인데요. 앞으로도 SSD 등 낸드플래시 솔루션 시장을 국내 반도체 업계가 주도했으면 하는 바람입니다.

* 본 칼럼은 반도체/ICT에 관한 인사이트를 제공하는 외부 전문가 칼럼으로, SK하이닉스의 공식 입장과는 다를 수 있습니다.